JAKARTA, Dalam era perekonomian yang telah mendunia, perkembangan transfer pricing yang makin kompleks telah menjadi perhatian utama, baik bagi wajib pajak maupun otoritas pajak di berbagai negara.

Perkembangan ini ditandai dengan mencuatnya isu alokasi pajak yang lebih adil dan reformasi sistem pajak internasional. Terlebih, sejak Proyek Anti-Penggerusan Basis Pajak dan Pengalihan Laba (Base Erosion and Profit Shifting/BEPS) diluncurkan oleh Organisation for Economic Co-operation and Development (OECD) dan G20.

Perusahaan multinasional dipandang sebagai pelaku utama yang memanfaatkan celah dari interaksi ketentuan pajak di dua yurisdiksi atau lebih sehingga mengakibatkan tidak adanya pemajakan sama sekali (double non-taxation). Salah satu cara yang dipakai ialah melalui manipulasi transfer pricing.

Kerugian yang ditimbulkan oleh aktivitas manipulasi transfer pricing pada gilirannya mendorong ditetapkannya ketentuan-ketentuan baru atau revisi dari ketentuan transfer pricing yang sebelumnya telah ada.

Perhatian yang besar dari otoritas pajak terhadap skema transfer pricing juga telah menciptakan persepsi bagi tax manager di seluruh dunia bahwa isu transfer pricing masih menjadi isu yang sangat penting untuk beberapa tahun ke depan.

Praktik transfer pricing di Indonesia juga turut mengalami perkembangan signifikan seiring dengan dikeluarkannya berbagai peraturan dan ketentuan yang mengadopsi perkembangan transfer pricing di dunia.

Merespons perkembangan yang terjadi, buku Transfer Pricing: Ide, Strategi, dan Panduan Praktis dalam Perspektif Pajak Internasional edisi kedua volume I hadir untuk memberikan gambaran lengkap, terkini, dan mendalam mengenai isu transfer pricing dalam kerangka pajak internasional.

Buku tersebut terbagi menjadi empat bagian utama. Pertama, konsep dasar transfer pricing. Mulai dari ide, strategi, dan panduan praktis, perilaku perusahaan multinasional dan transfer pricing, prinsip hukum pajak internasional, suatu tinjauan arm’s length principle, hingga value creation dalam konteks transfer pricing.

Kedua, analisis kesebandingan. Pembahasan dimulai dengan analisis fungsional, kesebandingan, penggunaan pembanding internal dan eksternal dalam analisis transfer pricing, dan membahas panduan dalam memilih perusahaan pembanding yang tepat.

Ketiga, metode analisis transfer pricing. Buku transfer pricing ini menghadirkan wawasan tentang ragam dan aspek pemilihan metode transfer pricing, traditional transaction methods, dan transactional profit methods.

Keempat, beberapa isu dalam pengukuran arm’s length. Isu yang dibahas buku ini antara lain seperti permasalahan dalam comparability adjustment, pendekatan agregasi-segregasi dan segmentasi laporan keuangan, profit level indicator, dan rentang kewajaran.

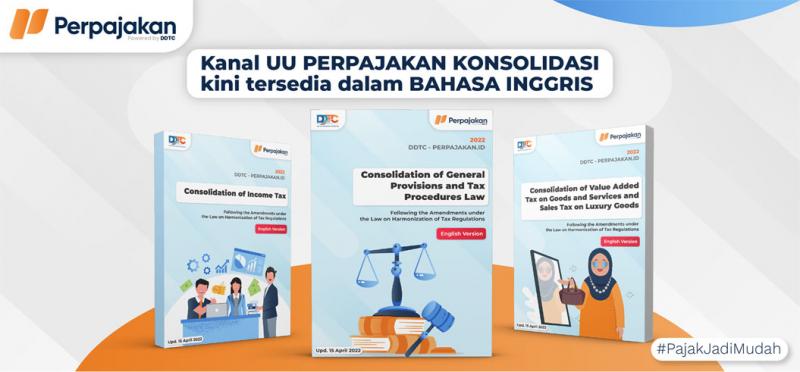

Tertarik untuk membaca buku ini? DDTC telah menghadirkan buku ini secara digital melalui platform Perpajakan ID. Segera berlangganan Perpajakan ID Premium dan baca buku Transfer Pricing DDTC edisi kedua sekarang!

*Tulisan ini merupakan artikel milik DDTCNews yang dimuat dalam https://news.ddtc.co.id/ dan rilis tanggal 2 September 2022