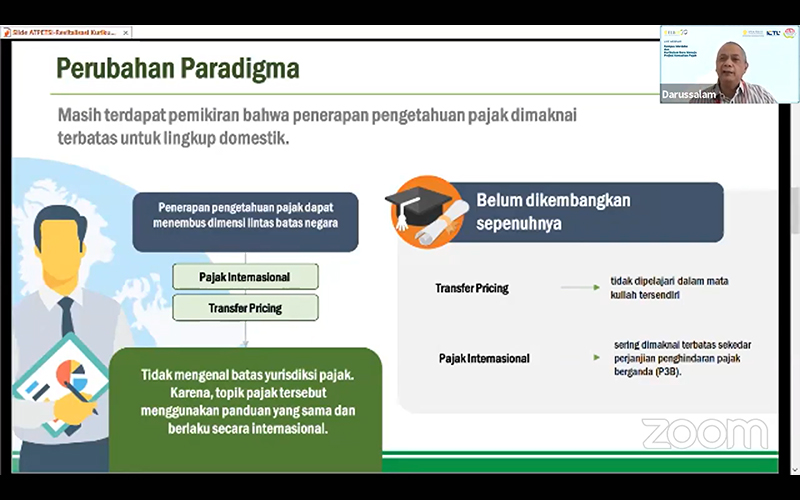

DEPOK, Paradigma terkait pengetahuan pajak yang masuk dalam kurikulum perguruan tinggi perlu diubah. Perubahan perlu dilakukan untuk memberikan solusi atas adanya ketidaksesuaian antara kebutuhan dunia profesi atau praktik dengan hasil lulusan pendidikan pajak.

Ketua Asosiasi Tax Center Perguruan Tinggi Seluruh Indonesia (Atpetsi) sekaligus Managing Partner DDTC Darussalam mengatakan kurikulum pendidikan pajak seharusnya mampu menjawab kebutuhan dunia profesi. Kebutuhan dunia profesi saat ini tidak terlepas dari perkembangan internasional.

“Kita selalu memaknai pajak itu [terbatas pada lingkup] domestik sehingga kurikulum kita lebih banyak belajar hukum positif. Nah, paradigma ini yang perlu diubah,” katanya dalam webinar bertajuk Kampus Merdeka dan Kurikulum Baru Menuju Profesi Konsultan Pajak, Kamis (15/10/2020).

Darussalam mengatakan penerapan pengetahuan pajak dapat menembus dimensi lintas batas. Darussalam memberi contoh sulitnya mencari lulusan perguruan tinggi (fresh graduate) yang kuat dalam bidang transfer pricing. Padahal, bidang tersebut sangat dibutuhkan saat ini.

Kurikulum, sambungnya, harus dapat mengakomodasi perkembangan dunia pajak yang sangat dinamis. Salah satu perkembangan terkait dengan hubungan antara otoritas dan wajib pajak yang sekarang berorientasi pada kolaborasi. Selain itu ada semangat transparansi yang diusung untuk melawan penghindaran pajak secara internasional.

Darussalam juga menekankan pentingnya mempelajari pajak secara multidispilin ilmu. Dengan demikian, baik akademisi maupun professional pajak bisa memiliki kompetensi ilmu yang lebih komprehensif. Haln ini pada akhirnya dapat menekan biaya kepatuhan.

Dia juga memaparkan rasio perbandingan jumlah konsultan pajak dengan penduduk di Indonesia pada 2017 masih sekitar 1:73.429. Hal ini mengindikasikan jumlah konsultan pajak masih minim sehingga peluang untuk masuk dalam profesi ini masih sangat terbuka lebar.

Untuk itu, Darussalam mengusulkan adanya redesain kurikulum pajak perguruan tinggi di Indonesia. Pertama, mempelajari pajak sebagai multi disiplin ilmu. Kedua, mempelajari pajak dengan perbandingan di negara lain. Hal ini penting untuk mempelajari roh dari pajak sehingga tidak hanya mempelajari hukum positifnya.

Ketiga, mempelajari pajak dengan studi kasus. Skema pembelajaran dengan studi kasus, sambungnya, menjadi perbedaan mendasar sistem pendidikan pajak di Indonesia dengan di Eropa, Australia, dan Amerika.

Keempat, meningkatkan kuantitas dan kualitas tenaga pengajar pajak yang berasal dari luar otoritas pajak. Menurut Darussalam, perguruan tinggi perlu memunculkan ahli perpajakan dari dunia akademisi yang aktif berbicara mengenai isu-isu perpajakan.

Lebih lanjut, Darussalam menjabarkan 3 pengaturan profesi konsultan pajak berdasarkan hasil komparasi. Pertama, full regulation. Pemberian jasa perpajakan hanya bisa diberikan oleh pihak yang memenuhi kualifikasi tertentu dan konsultan pajak wajib menjadi anggota asosiasi profesi.

Kedua, partial regulation. Pada model ini, pihak di luar konsultan pajak diperkenankan untuk memberikan jasa perpajakan. Namun, pihak yang memberikan jasa perpajakan harus memenuhi kualifikasi tertentu yang diatur melalui regulasi dan wajib terdaftar pada asosiasi profesi.

Ketiga, no regulation. Tidak ada regulasi yang mengatur pihak yang diberikan kewenangan untuk memberikan jasa perpajakan maupun menjadi konsultan pajak. Keanggotaan pada asosiasi konsultan pajak bersifat sukarela tapi harus memiliki kualifikasi tertentu atau bahkan tidak diatur kualifikasi tertentu.

Sebagai informasi, penyelenggaraan webinar merupakan hasil kerja sama antara Tax Education and Research Center (TERC) FEB UI dengan Indonesian Center for Tax Law (ICTL) UGM dan Asosiasi Tax Center Perguruan Tinggi Seluruh Indonesia (Atpetsi).